기업·부자들 단기 자금은 주로 MMFs에 맡겨

MMFs 자금 ON RRP, 단기국채, 레포에 투자

세금납부 위해 투자했던 ON RRP에서 자금인출

향후 ON RRP 잔고 오히려 더 늘어날 가능성 높아

[이코노미21 양영빈] 4월15일 ON RRP 잔고는 전일 대비 800억달러가 급감해 3270억달러로 4000억달러 밑으로 떨어졌다. 이를 두고 일부에서는 ON RRP 잔고가 곧 소진될 것이고 연준이 여러 번 밝힌 바대로 ON RRP 잔고가 0에 가까우면 QT 속도를 늦추거나 QT를 종료할 것이라는 전망을 하고 있다.

그러나 이번에 ON RRP 잔고가 급감한 것은 세금 납부와 관련한 것이라 이런 전망은 다소 성급한 것으로 보인다.

미국의 기업이나 부유한 계층은 몇 개월 내에 지출해야 하는 단기 자금을 주로 MMFs에 맡긴다. MMFs는 자금주가 자금이 필요할 때면 언제든지 인출할 수 있고 은행 당좌예금보다 훨씬 좋은 금리(현재는 5.3% 내외)를 제공하기 때문이다. 당좌예금의 성격에 높은 금리를 제공하기 때문에 MMFs에 자금이 몰리게 된다.

MMFs의 자금은 주로 ON RRP, 단기국채, 레포시장 등에 투자한다. MMFs 자금관리자는 세 가지 선택지 중에서 보다 안전하고 보다 수익률이 높은 대안을 선택하게 된다. 세금 납부로 급전이 필요한 기업이나 부자들은 먼저 MMFs에서 자금을 인출하게 되며 MMFs는 세 가지 투자처 중 가장 손쉽게 자금을 뺄 수 있는 ON RRP에서 자금을 인출해 MMFs 가입자들의 자금 인출요구에 부응한다.

4월15일은 세금 납부가 본격적으로 시작되는 날짜이다.

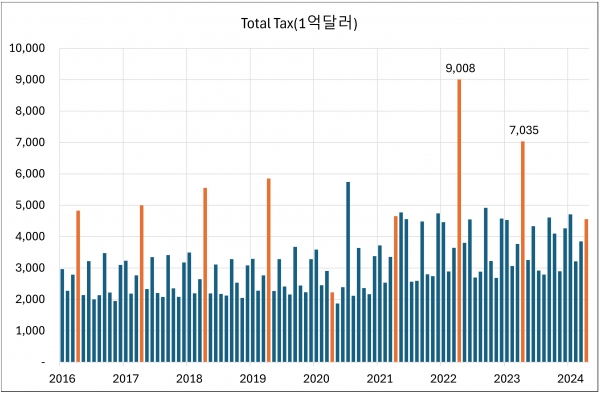

재무부가 거둬들인 세금을 월별로 보면 다음과 같다.

코로나 팬데믹 영향으로 세금 납부 기한을 연장했던 2020년 4월과 2021년 4월을 제외하면 매년 4월에 세금 징수 실적이 제일 좋았음을 알 수 있다. 2024년은 4월15일까지의 세금 징수 실적이다. 미국 경제가 작년에도 매우 훌륭했고 증시도 크게 올랐던 것을 생각하면 아마도 2024년 4월 전체 세금 징수 실적은 사실상 최대폭으로 오를 가능성이 높다.

다음은 올해의 일별 세금 징수 실적이다. 4월15일 무려 1862억달러가 걷혀 세금 시즌임을 실감하게 한다.

4월15일 세금 징수의 급증은 기업이나 부자들의 MMFs에서 자금인출을 가져왔고 MMFs의 자금인출은 ON RRP에서의 자금인출을 가져온 것으로 볼 수 있다. 세금 납부를 하면 이 자금은 재무부의 TGA에 쌓이게 된다.

다음은 재무부 TGA 잔고 추이다.

재무부의 TGA 잔고 역시 4월15일 비슷한 수준으로 1720억달러가 증가했다. 재무부는 늘어난 TGA 잔고를 그냥 연준 계좌에 쌓아 두는 것은 아니다. 재정 지출을 위해 이 자금을 쓰는데 재무부는 7500억달러를 매 분기말 적정 수준으로 보고 있으므로 현재는 1500억달러 정도 여유가 있다. 재무부가 재정지출을 하면 이 자금은 민간으로 흘러들어가며 처음에는 은행 시스템안에 있게 된다. 그러나 은행 수신 금리가 낮으므로 민간은 이 자금을 보다 높은 금리를 주는 MMFs에 투자할 유인이 생긴다. MMFs는 세 가지 투자 선택(ON RRP, 단기국채, 레포시장 대출) 중 하나를 선택하게 된다.

2분기의 단기국채 예상 발행은 -3170억달러다. 발행량 보다 만기도랙 금액이 3170억달러 많은 셈이다. 이것은 MMFs의 단기국채 투자를 어렵게 하며 ON RRP와 레포시장 대출 중 하나를 선택하게 된다. 레포시장 대출 금리는 SOFR(다음 그림의 밤색)로 대표되는데 이 금리는 현재 5.32%로 ON RRP 금리보다 2bp 높다. 녹색 상단은 지급준비금에 지급하는 금리(IORB)이고 하단은 ON RRP에 지급하는 5.3% 선이다.

만약 SOFR 금리가 ON RRP 금리보다 많이 높게 형성되지 않는다면 MMFs는 ON RRP에 투자할 가능성이 높게 된다. SOFR는 담보로 미국국채를 받고 현금을 빌려주는 시장이지만 가끔 담보를 제때 돌려받지 못하거나 현금을 제때 상환받지 못하는 계약 위반(Treasury Fails)같은 현상이 있기 때문이다.

종합하면 세금 납부를 위해 ON RRP에서 인출된 자금은 돌고 돌아 다시 ON RRP로 갈 가능성이 높다. 잠시 ON RRP 잔고가 급감하는 일은 있을 수 있겠지만 4월과 2분기를 거치면서 ON RRP 잔고는 오히려 더 늘어날 가능성이 높다.

ON RRP 잔고 급감으로 너무 성급하게 QT 속도 조절 또는 QT 중지는 당분간 어려울 것으로 보인다. [이코노미21]

1. -3170억달러는 순발행량 ( 총발행-Maturing )을 의미하는 건가요?

2. 만기가 도래한 국채에 대해서 재무부가 원금 및 이자를 모두 상환하여, 해당 국채가 소각되는 건가요?