향후 1년 매달 돌아오는 장기국채 물량 250억달러 넘어

연준의 QT 변경은 재무부가 QRA에서 밝힌 민간이 떠안아야 할 국채 규모에도 영향 줘

[이코노미21 양영빈] 6월부터 연준은 양적긴축(QT)을 할 때 국채를 월 600억달러를 감축시키기로 했던 것을 250억달러로 감축량을 줄이기로 했다. 연준의 QT는 수동적인 방식인데, 보유한 국채를 직접 시장에 매각하는 영란은행 같은 능동적 QT가 아니라 보유한 국채의 만기가 도래하면 이것을 롤오버(roll over)하지 않고 만기정산을 하는(roll off) 방식이다. 또한 연준의 QT 대상이 되는 국채는 장기국채를 우선으로 한다. 어느 달에 장기국채 만기 도래 금액이 목표치보다(현재는 250억달러) 낮은 경우에는 단기국채가 만기 도래한 것을 QT에 사용한다.

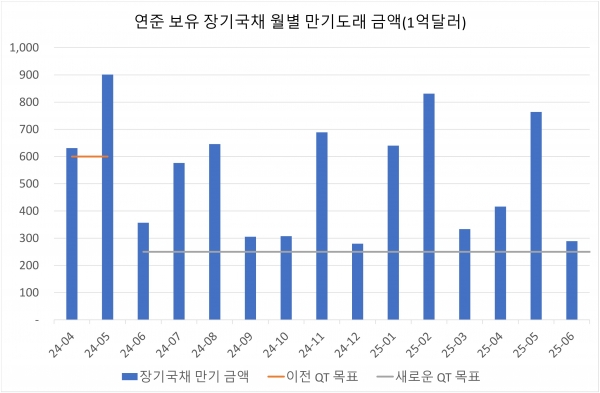

향후 10월까지 월별로 연준이 보유한 장기국채의 만기 도래 금액은 다음과 같다.

만약 6월에도 QT 목표 금액이 600억달러였다면 6월에는 장기국채 만기가 된 360억달러를 QT에 사용하고 나머지 240억달러는 단기국채를 QT에 사용했을 것이다. 문제는 6월에 만기가 도래할 단기국채는 100억달러로 이를 QT에 다 써도 140억달러가 모자란다. 만약 이런 일이 있었다면 일각에서는 연준이 조용히 QT 규모를 줄이기 시작했다고 주장했었을 것이다.

6월에 만기가 돌아오는 금액은 연준의 새로운 QT 목표치인 250억달러를 넘어선다. 연준이 쓸데없는 오해를 살 일이 없어졌다. 250억달러를 넘는 만기도래한 금액을 연준은 다시 롤오버를 하는데 쓴다.

향후 1년은 매달 돌아오는 장기국채 물량이 250억달러를 넘어 연준이 QT를 하는데에 아무런 문제가 없을 것이다. 또한 6월 현재까지 연준이 국채를 대상으로 실행한 QT는 90억달러이다. 나머지 160억달러는 월말에 만기가 돌아오는 장기 국채들을 대상으로 한다. 실제 연준 대차대조표를 보면 연준이 4, 5, 6월에 단기국채를 줄이지 않고 있음을 볼 수 있다.

연준이 단기국채 보유 현황

이전의 QT였다면 장기국채 만기도래 물량이 600억달러보다 작아 나머지는 단기국채를 QT에 동원했겠지만 6월부터 QT 월 목표치가 250억달러로 줄어 단기국채를 QT에 사용할 이유가 없었던 것이다.

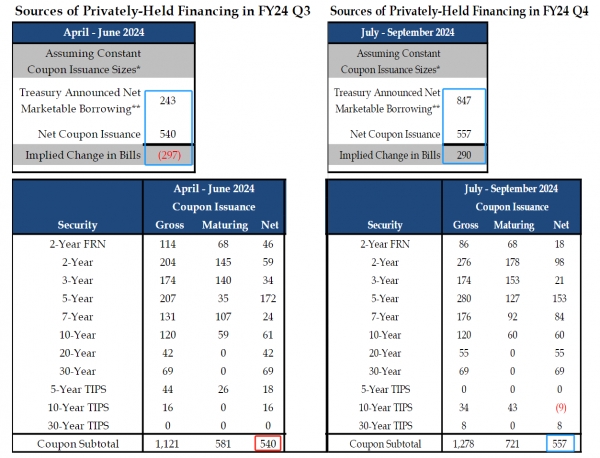

연준의 QT 변경은 재무부가 분기별 자금조달 계획(QRA)에서 밝힌 민간이 떠안아야 할 국채 규모(Privately-Held Net Marketable Borrowing)에도 영향을 준다. 5월 1일 FOMC에서 연준은 QT에서 국채를 매달 250억달러로 감축하기로 결정했다. 같은 날 발표한 재무부 QRA는 연준의 국채 QT 규모를 월 600억달러로 유지한채 QRA를 발표했다는 가정을 한다면 이는 재무부 QRA가 변경됨을 의미한다. 다음은 5월 1일에 발표한 재무부 QRA다.

회계연도 3분기(4월~6월)와 4분기(7월~9월)의 장기국채에서 민간이 떠안아야 할 규모는 각각 540, 557(이하 10억달러 기준)이었다. 이전 QT와 새로운 QT에서 본 2분기(4월~6월) QRA는 연준의 QT 변화만큼 차이가 나게 된다.

원래 연준은 6월에 단기국채와 장기국채를 각각 9, 36씩 감축할 계획이었다. 월 60을 감축하려면 단기국채를 24를 감축해야 하지만 6월에 만기가 돌아오는 단기국채가 9에 불과했기 때문이다. 장기국채 36에서 23은 만기가 6월 30일(일요일)이므로 실제 결제일을 기준으로 하는 재무부는 QRA 계산에서 7월로 편입해 계산한다. 따라서 재무부가 5월 QRA를 계산할 때 6월 QT는 단기국채 9, 장기국채 13이었다. 그러나 변경된 QT 체제에서 연준이 실제 QT를 한 것을 보면 단기국채는 줄이지 않았고 장기국채는 9만큼 감소했다. 따라서 나머지 16은 7월에 결제된다.

이런 것을 감안하면 2분기에 시장이 떠안아야 할 국채 규모(Privately-Held Net Marketable Borrowing)에서 장기국채는 4(=13-9)만큼 감소하고 단기국채는 9(=9-0)만큼 감소한다. 따라서 위의 표에서 2분기에 재무부의 Privately-Held Net Marketable Borrowing 규모는 전체가 13 감소한 230이 된다. 또한 장기국채는 4가 감소한 536(=540-4)이 되고 단기국채는 9가 감소해서 -306이 된다. 2분기의 QT 변경이 가져온 변화는 그다지 크지 않다고 볼 수 있다.

큰 변화는 3분기에 생긴다. 3분기는 이월된 6월 30일 QT를 고려하고 연준이 보유한 장기국채 중에서 9월에 만기가 돌아오는 물량이 30임을 고려해 다음 표를 만들 수 있다.

첫 번째 표는 국채를 대상으로 한 QT가 매달 60인 이전 상황을 가정한 것이고 두 번째 표는 매달 25를 가정한 것이다.

이전 QT 목표에서 3분기에 시장에 나올 장기국채는 173(=60+60+30+23), 단기국채는 30이었다. 새로운 QT에서 단기국채는 0, 장기국채는 91(=25+25+25+16)이 줄었다. QT 변경 효과는 시장에 출회할 국채량을 전체적으로 112(=173+30-91) 감소시킨 셈이다. 1120억달러 만큼 시장의 부담이 없어 진 것이다. 이것은 향후 금리인하 기대 심리와 함께 국채 공급이 줄어든 효과를 가져 오므로 국채수익률하락(가격 상승)에 동시에 긍정적인 영향을 미친다.

5월 QRA에서 예상한 3분기 전체 Privately-Held Net Marketable Borrowing은 847이었지만 이제는 735(=847-112)로 감소했고 장기국채 Privately-Held Net Marketable Borrowing도 475(=557-82)로 감소한다. 단기국채 역시 260으로 감소하게 된다.

다음 표는 지금까지 논의를 바탕으로 3분기(7월~9월) 재무부의 국채 발행계획을 다시 재구성한 것이다.

물론 이것은 시장이 소화해내야 할 국채를 본 것이다. 정작 재무부에게 중요한 것은 재정지출에 사용될 총발행에서 만기도래 금액을 뺀 순발행 금액이다. 순발행 금액은 QT 변경과 관계가 없으므로 변하지 않게 된다. [이코노미21]